【不動産相続】評価・分割・売却で「手残り」を最大化する完全ロードマップ

【不動産相続】評価・分割・売却で「手残り」を最大化する完全ロードマップ

「相続した不動産、結局いくら手元に残るのだろう?」——そんな不安を抱えていませんか。

不動産相続では、相続税の申告・納付だけでなく、遺産分割の方法や売却のタイミングによって、最終的に手元に残る金額が大きく変わります。

本記事では、相続税申告が必要な方に向けて、不動産相続の「手残り」を最大化するための戦略を、相続専門の税理士が徹底解説します。

評価額の適正化、分割方法の選択、売却時の節税特例——これら3つのポイントを押さえることで、数百万円単位で手残りが変わることも珍しくありません。ぜひ最後までお読みいただき、ご自身の相続対策にお役立てください。

この記事で分かること

- 不動産相続における「手残り」の考え方と最大化のポイント

- 土地・建物の相続税評価の仕組み(路線価・補正項目)

- 小規模宅地等の特例の要件と適用条件

- 現物分割・代償分割・換価分割の比較と選び方

- 共有名義を避けるべき理由

- 取得費加算の特例・空き家3,000万円控除の活用法

- 相続登記義務化(2024年4月)の期限とリスク

- 不動産に強い税理士に依頼するメリット

不動産相続の知識がない方でも理解できるよう、専門的な内容もできるだけやさしく丁寧に解説しています。

読み終える頃には、不動産相続で「手残り」を最大化するための基礎知識と具体的な戦略がしっかりと身につく内容になっていますので、ぜひ参考にしていただければ幸いです。

目次

1. 不動産相続で「手残り」を最大化するとは?全体像と本記事の読み方

1-1. 「手残り」とは何か?相続後に残る本当の金額

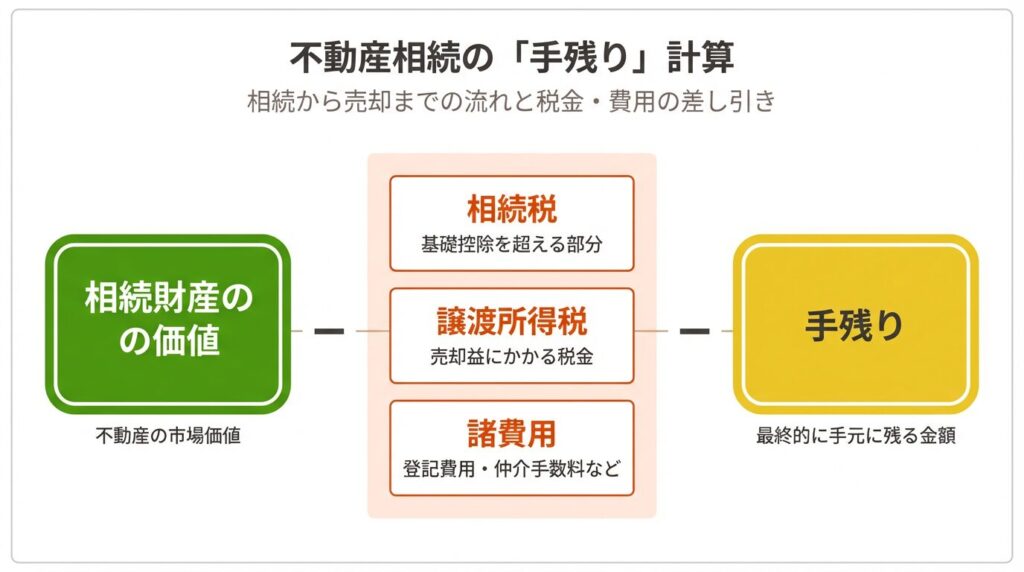

不動産相続における「手残り」とは、相続財産の価値から各種税金や諸費用を差し引いた後に、実際に手元に残る金額のことです。

具体的には、次の計算式で表されます。

手残り = 相続財産の価値 −(相続税 + 譲渡所得税 + 登記費用・仲介手数料等の諸費用)

多くの方は相続税の金額ばかりに目が向きがちですが、不動産を売却する場合は譲渡所得税も大きな負担となります。また、登記費用や不動産仲介手数料、測量費用なども無視できない金額です。

たとえば、相続税評価額5,000万円の土地を相続し、6,000万円で売却できたとしても、相続税で500万円、譲渡所得税で400万円、諸費用で300万円かかれば、手残りは4,800万円となります。

この「手残り」を最大化することが、不動産相続における最も重要な目標です。

1-2. 不動産相続の全体フローと3つの最適化ポイント

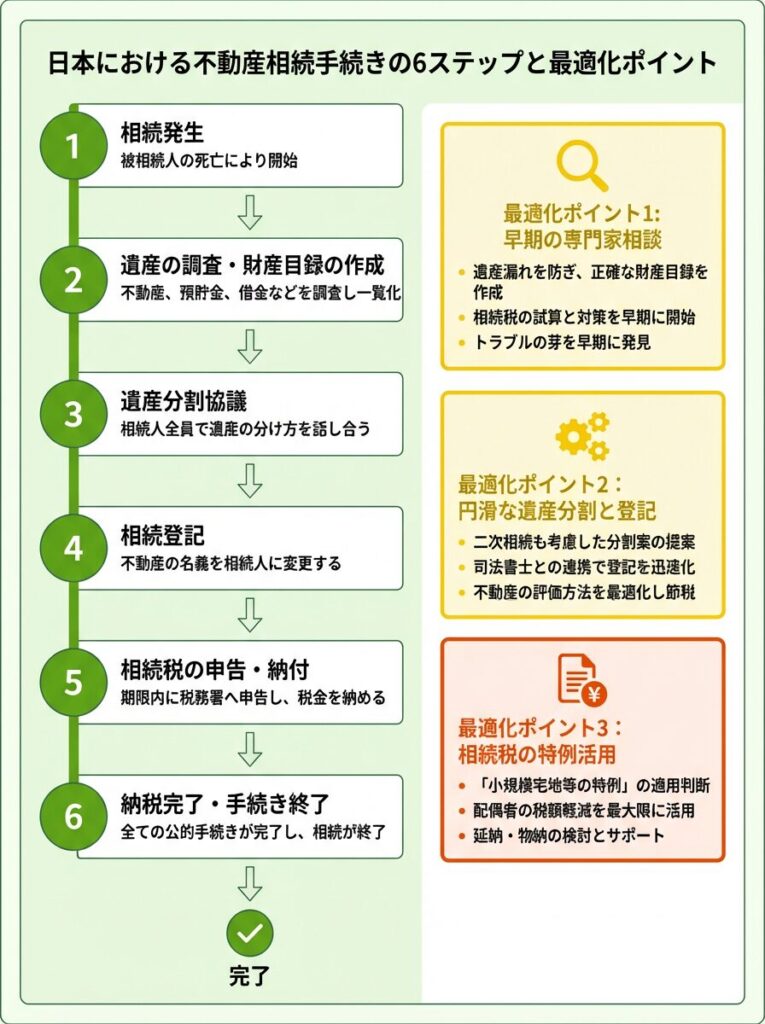

不動産相続の手続きは、大きく分けて次の流れで進みます。

- 相続発生(被相続人の死亡)

- 遺産の調査・財産目録の作成

- 遺産分割協議

- 相続登記(名義変更)

- 相続税の申告・納付(相続開始から10ヶ月以内)

- 必要に応じて不動産の売却

この一連の流れの中で、手残りを最大化するためのポイントは次の3つです。

| ポイント | 内容 | 効果 |

|---|---|---|

| 評価額の最適化 | 相続税評価額を適正に算出する | 相続税を抑える |

| 分割方法の最適化 | 特例が使える分割方法を選ぶ | 小規模宅地等の特例を活用 |

| 売却戦略の最適化 | タイミングと特例を考慮して売却 | 譲渡所得税を軽減 |

本記事では、これら3つのポイントについて詳しく解説していきます。

1-3. 【まず確認】相続税申告が必要な基準と期限

相続税の申告が必要かどうかは、遺産総額が「基礎控除額」を超えるかどうかで決まります。基礎控除額の計算式は次のとおりです。

基礎控除額 = 3,000万円 +(600万円 × 法定相続人の数)

たとえば、法定相続人が配偶者と子ども2人の計3人であれば、基礎控除額は4,800万円となります。遺産総額がこの金額を超える場合に、相続税の申告が必要です。

また、不動産相続においては、以下の期限を必ず押さえておいてください。

不動産相続の重要な期限

- 3ヶ月以内:相続放棄・限定承認の期限

- 10ヶ月以内:相続税の申告・納付期限

- 3年以内:相続登記の義務化に伴う登記期限(2024年4月施行)

- 相続税申告期限から3年以内:「取得費加算の特例」を使うための売却期限

これらの期限を過ぎると、延滞税や過料が発生したり、使えるはずの特例が使えなくなったりします。

特に「取得費加算の特例」は手残りに大きく影響するため、売却を検討している方は期限を強く意識してください。

2. 【評価額の最適化】相続税を左右する不動産評価の仕組みと節税特例

2-1. なぜ不動産は現金より相続税が安くなるのか

「不動産で持っていると相続税対策になる」という話を聞いたことがあるかもしれません。これは事実であり、その理由は「相続税評価額」の算出方法にあります。

現金や預貯金は、額面そのままが相続税評価額となります。1億円の預金は、そのまま1億円として評価されます。

一方、不動産の相続税評価額は、一般的に時価よりも低くなります。土地は「路線価」、建物は「固定資産税評価額」で評価されるためです。

| 財産の種類 | 相続税評価額の目安 |

|---|---|

| 現金・預貯金 | 額面どおり(100%) |

| 土地(路線価) | 公示価格の約80% |

| 建物(固定資産税評価額) | 時価の約70% |

たとえば、時価1億円の土地を購入した場合、相続税評価額はおおよそ8,000万円程度となります。つまり、1億円の現金を持っているよりも、1億円で土地を購入したほうが、相続税の計算上は2,000万円分「財産が少ない」とみなされるのです。

さらに、その土地にアパートを建てて賃貸すれば、「貸家建付地」として評価額がさらに下がります。この仕組みを利用した相続税対策が広く行われています。

2-2. 土地の評価方法:路線価方式と倍率方式の基本

土地の相続税評価額を算出する方法には、「路線価方式」と「倍率方式」の2つがあります。

| 評価方法 | 適用地域 | 計算式 |

|---|---|---|

| 路線価方式 | 市街地 | 路線価 × 土地面積 × 各種補正率 |

| 倍率方式 | 郊外・農村部 | 固定資産税評価額 × 倍率 |

路線価方式は、市街地にある土地に適用される方法です。国税庁が毎年発表する「路線価図」に基づき、その土地が面する道路に付された1㎡あたりの価格(路線価)に、土地の面積を掛けて計算します。

倍率方式は、路線価が定められていない地域(主に郊外や農村部)の土地に適用されます。固定資産税評価額に、国税庁が定めた倍率を掛けて計算します。

路線価図や倍率表は、国税庁のホームページで無料で確認できます。ご自身の土地がどの方式で評価されるかを確認し、おおよその評価額を把握しておくことをおすすめします。

2-3. 評価額を下げる補正項目(奥行・不整形・セットバックなど)

路線価方式で土地を評価する場合、土地の形状や利用状況に応じて、さまざまな「補正」を行うことができます。これらの補正を適切に適用することで、評価額を下げ、相続税を節税できる可能性があります。

主な補正項目は以下のとおりです。

| 補正項目 | 適用される土地 | 効果 |

|---|---|---|

| 奥行価格補正 | 奥行が極端に長い・短い土地 | 評価額が下がる |

| 不整形地補正 | 三角形やL字型など整形でない土地 | 評価額が下がる |

| 間口狭小補正 | 道路に接する幅が狭い土地 | 評価額が下がる |

| 奥行長大補正 | 間口に対して奥行が長すぎる土地 | 評価額が下がる |

| がけ地補正 | がけ地を含む土地 | 評価額が下がる |

| セットバック | 道路後退が必要な部分 | その部分を控除 |

| 私道 | 公共の用に供されている私道 | 0%または30%評価 |

これらの補正は専門的な知識が必要であり、税理士によって評価額に差が出ることも少なくありません。不動産評価に精通した税理士に依頼することで、見落としがちな補正項目を適用し、適正な評価額を算出することが可能です。

プロが押さえるチェックポイント

土地の評価は「机上の計算」だけでは適正な評価額が出せません。現地調査で実際の形状・高低差・周辺環境を確認することで、見落とされがちな補正項目が見つかることがあります。特に不整形地やがけ地を含む土地は、専門家による現地確認が評価額を大きく左右します。

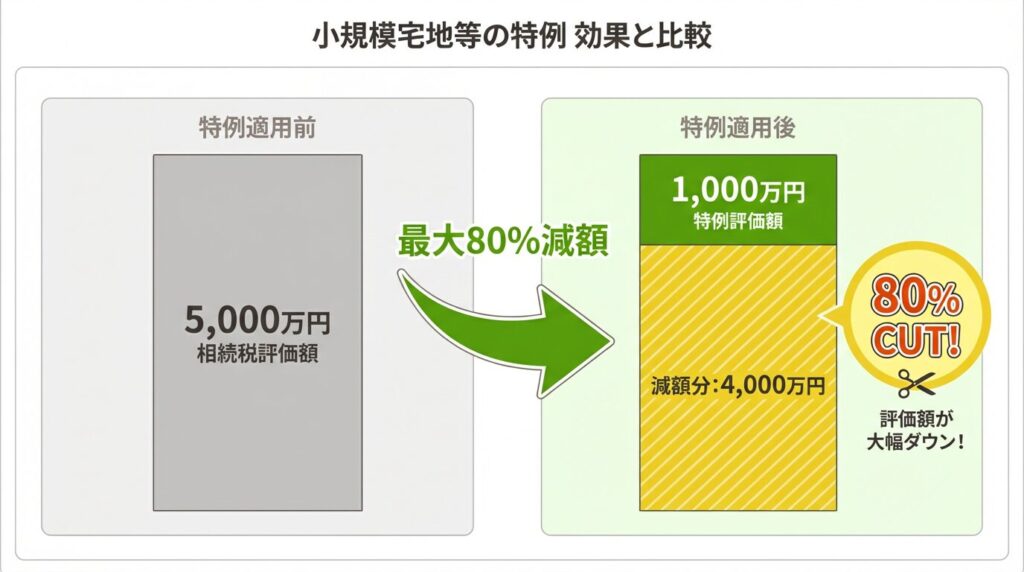

2-4. 【最重要】相続税を最大80%減できる「小規模宅地等の特例」の要件と落とし穴

不動産相続において最も重要な節税特例が「小規模宅地等の特例」です。この特例を適用できれば、土地の相続税評価額を最大80%減額することができます。

たとえば、相続税評価額5,000万円の土地に80%減額が適用されれば、評価額は1,000万円となり、相続税が大幅に軽減されます。

小規模宅地等の特例には、主に次の3つの区分があります。

| 区分 | 対象となる土地 | 減額割合 | 限度面積 |

|---|---|---|---|

| 特定居住用宅地等 | 被相続人が住んでいた自宅の土地 | 80% | 330㎡ |

| 特定事業用宅地等 | 被相続人が事業を行っていた土地 | 80% | 400㎡ |

| 貸付事業用宅地等 | 被相続人が貸付事業を行っていた土地 | 50% | 200㎡ |

注意点

この特例には厳格な適用要件があります。特に「特定居住用宅地等」の場合、誰が相続するかによって要件が異なります。

- 配偶者が相続する場合:無条件で適用

- 同居親族が相続する場合:申告期限まで引き続き居住・所有が要件

- 別居の親族(家なき子)が相続する場合:さらに厳しい要件あり

また、この特例は「遺産分割が確定していること」が適用の前提となります。遺産分割協議が申告期限までにまとまらないと、特例が適用できず、多額の相続税を納付しなければならなくなります。

小規模宅地等の特例の適用可否は、手残りに数百万円から数千万円の差をもたらします。要件が複雑なため、必ず相続専門の税理士に相談することをおすすめします。

2-5. 建物の評価と貸家・貸家建付地の評価減

建物の相続税評価額は、「固定資産税評価額」がそのまま適用されます。固定資産税評価額は、建物の再建築価格から経年劣化を考慮した金額であり、一般的に時価の50〜70%程度とされています。

また、建物や土地を賃貸している場合は、さらに評価額が下がります。

| 種類 | 計算式 | 評価額の目安 |

|---|---|---|

| 貸家(賃貸している建物) | 固定資産税評価額 ×(1 − 借家権割合30%) | 70%評価 |

| 貸家建付地(貸家の敷地) | 自用地評価額 ×(1 − 借地権割合 × 借家権割合 × 賃貸割合) | 約82%評価 ※ |

| ※借地権割合60%、借家権割合30%、賃貸割合100%の場合 | ||

このように、賃貸物件を所有している場合は評価減の恩恵を受けられますが、空室があると賃貸割合が下がり、評価減の効果も薄れます。相続税申告の際は、賃貸状況を正確に把握することが重要です。

3. 【分割方法の最適化】揉めない・損しない遺産分割の選び方

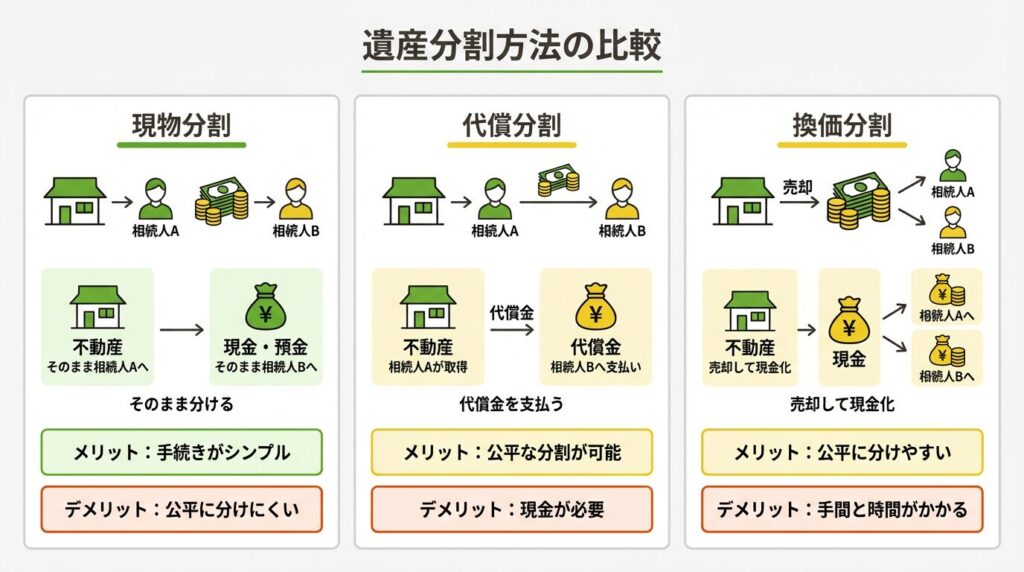

3-1. 現物分割・代償分割・換価分割の3つを比較

不動産を含む遺産の分割方法には、主に次の3つがあります。それぞれのメリット・デメリットを理解し、ご家族の状況に合った方法を選択することが重要です。

| 分割方法 | 概要 | メリット | デメリット |

|---|---|---|---|

| 現物分割 | 遺産をそのままの形で分ける(例:自宅は長男、預貯金は次男) | 手続きがシンプル。不動産を残したい場合に適している | 財産の価値が均等に分けにくい。不公平感が生じやすい |

| 代償分割 | 一人が不動産を取得し、他の相続人には金銭(代償金)を支払う | 不動産を分割せずに済む。公平な分割が可能 | 代償金を支払う資力が必要。不動産の評価でもめることがある |

| 換価分割 | 不動産を売却し、売却代金を相続人で分ける | 公平に分割できる。納税資金を確保しやすい | 売却に時間がかかる場合がある。譲渡所得税がかかる |

3-2. 【要注意】「共有名義」は絶対に避けるべき理由

遺産分割がまとまらないとき、安易に「とりあえず共有にしておこう」と考える方がいます。しかし、不動産の共有名義は将来のトラブルの原因となるため、絶対に避けるべきです。

共有名義のリスク

- 売却が困難:共有者全員の同意がなければ売却できません。一人でも反対すれば、売りたくても売れなくなります

- 管理責任の曖昧さ:固定資産税の負担や修繕費用の分担でもめることがあります

- 次世代への問題の先送り:共有者が亡くなると、その持分がさらに細分化され、権利関係が複雑になります

- 小規模宅地等の特例が使えない可能性:共有状態では、特例の適用要件を満たさないケースがあります

共有状態を解消するには、共有物分割請求という法的手続きが必要になり、費用と時間がかかります。最初から共有を避け、現物分割・代償分割・換価分割のいずれかを選択することが賢明です。

プロが押さえるチェックポイント

「とりあえず共有」は相続の現場で最も多い失敗パターンです。兄弟間では問題なくても、次世代(いとこ同士)になると関係性が希薄になり、売却や活用の合意形成が極めて困難になります。今は良好な関係でも、10年後・20年後を見据えた分割方法を選択することが重要です。

3-3. 納税資金がない・公平に分けたいなら「換価分割」が最適解

相続財産の大部分が不動産で、現金が少ない場合、相続税の納付資金の確保が課題となります。このような場合、換価分割(不動産を売却して代金を分ける方法)が最も現実的な選択肢となります。

換価分割のメリット

- 納税資金の確保:売却代金から相続税を納付できるため、手持ち資金がなくても対応可能

- 公平な分割:売却代金を法定相続分に応じて分配すれば、不公平感が生じにくい

- 将来のトラブル回避:不動産を現金化することで、管理責任や権利関係の問題が解消される

- 「取得費加算の特例」が使える:相続税申告期限から3年以内に売却すれば、譲渡所得税を軽減できる

換価分割を選択する場合は、遺産分割協議書に「換価分割である旨」を明記することが重要です。これにより、売却時の譲渡所得税の取り扱いが明確になります。

4. 【売却戦略の最適化】譲渡所得税を抑えて手残りを最大化する方法

4-1. 相続不動産を売却したときにかかる税金の全体像

相続した不動産を売却すると、「譲渡所得税」がかかります。これは相続税とは別の税金であり、売却益(譲渡所得)に対して課税されます。

譲渡所得の計算式は次のとおりです。

譲渡所得 = 売却価格 −(取得費 + 譲渡費用)

- 売却価格:実際に売れた金額

- 取得費:被相続人がその不動産を購入した価格(建物は減価償却後)。不明な場合は売却価格の5%とみなす

- 譲渡費用:売却のためにかかった仲介手数料、測量費用、解体費用など

譲渡所得税の税率は、不動産の所有期間によって異なります。相続の場合、被相続人の取得日を引き継ぐため、多くのケースで「長期譲渡所得」に該当します。

| 区分 | 所有期間 | 税率 |

|---|---|---|

| 長期譲渡所得 | 5年超 | 所得税15.315%+住民税5%=約20.315% |

| 短期譲渡所得 | 5年以下 | 所得税30.63%+住民税9%=約39.63% |

注意点

取得費が不明な場合、売却価格の5%しか経費として認められません。たとえば6,000万円で売却しても、取得費が5%(300万円)とみなされれば、譲渡費用を除いた約5,700万円に課税されてしまいます。

被相続人の購入時の契約書や領収書を探しておくことが、節税の第一歩です。

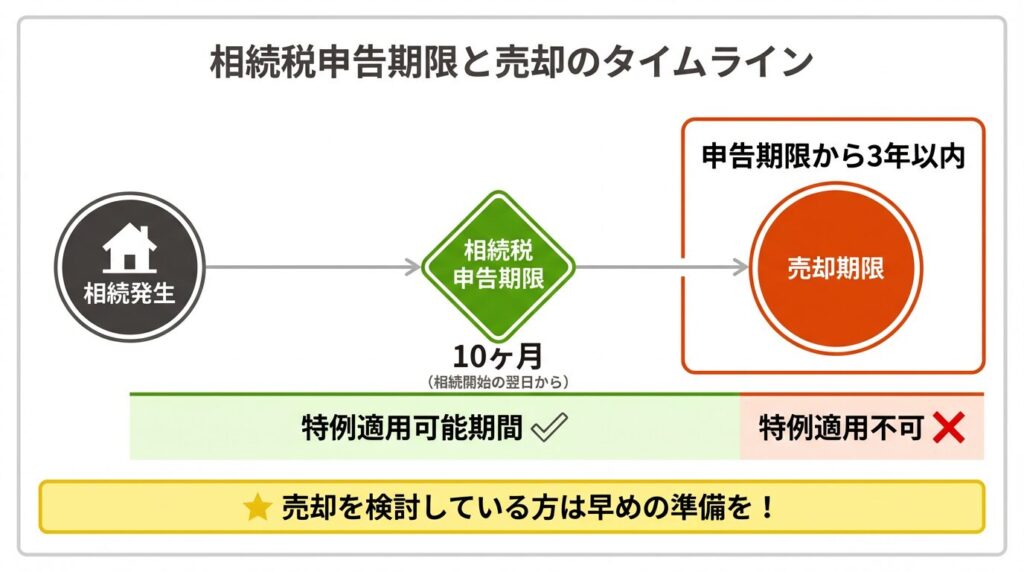

4-2. 【期限厳守】相続から3年以内に使える「取得費加算の特例」

相続した不動産を売却する際に、ぜひ活用したいのが「取得費加算の特例」です。この特例は、相続税の一部を取得費に加算することで、譲渡所得税を軽減するものです。

加算できる取得費 = 支払った相続税額 ×(売却した財産の相続税評価額 ÷ 相続財産の総額)

たとえば、相続税を1,000万円支払い、相続財産1億円のうち4,000万円の不動産を売却した場合、400万円(=1,000万円×40%)を取得費に加算できます。これにより譲渡所得が400万円減り、譲渡所得税が約80万円軽減されます。

ただし、この特例を使うには「相続税の申告期限の翌日から3年以内に売却すること」が絶対条件です。この期限を1日でも過ぎると、特例は一切適用できなくなります。

売却を検討している方は、この期限を常に意識し、余裕を持ったスケジュールで売却活動を進めることが重要です。

プロが押さえるチェックポイント

取得費加算の特例は「相続税申告期限の翌日から3年以内」という期限が絶対条件です。不動産売却は買い手が見つかるまでに時間がかかることも多く、期限ギリギリで焦って安値売却するケースも少なくありません。売却を検討している場合は、相続発生後できるだけ早い段階で不動産会社に相談を始めることをお勧めします。

4-3. 【空き家向け】最大3,000万円控除「被相続人の居住用財産に係る特例」

相続した空き家を売却する場合、「被相続人の居住用財産(空き家)に係る3,000万円特別控除」が使える可能性があります。これは、譲渡所得から最大3,000万円を控除できる非常に大きな特例です。

この特例の主な適用要件は以下のとおりです。

| 要件 | 内容 |

|---|---|

| 被相続人の居住状況 | 相続開始直前まで一人で居住していたこと(老人ホーム入所等の特例あり) |

| 建築時期 | 昭和56年5月31日以前に建築された家屋であること |

| 利用状況 | 相続時から売却時まで、空き家のまま(事業用・貸付用に使用していない) |

| 売却条件 | 売却前に耐震リフォームを行うか、建物を解体して更地で売却 |

| 売却価格 | 1億円以下であること |

| 売却期限 | 相続開始から3年を経過する年の12月31日までに売却 |

要件が複雑なため、適用可否の判断には専門家の確認が不可欠です。

また、「取得費加算の特例」と「空き家の3,000万円控除」は併用できますが、控除の順序によって節税効果が変わるため、どちらを先に適用するか慎重に検討する必要があります。

4-4. 相続税申告と売却のスケジュールを連動させる実務戦略

手残りを最大化するためには、相続税申告と不動産売却のスケジュールを連動させて考える必要があります。以下は、標準的なスケジュール例です。

| 時期 | やるべきこと |

|---|---|

| 相続発生〜3ヶ月 | 遺産調査・財産目録の作成、相続放棄の要否検討(3ヶ月以内)、売却する場合は不動産会社への相談開始 |

| 3ヶ月〜6ヶ月 | 遺産分割協議の実施、不動産の査定・売却活動の開始、小規模宅地等の特例の適用可否検討 |

| 6ヶ月〜10ヶ月 | 遺産分割協議書の作成、相続登記の申請、相続税申告書の作成・申告(10ヶ月以内) |

| 10ヶ月〜3年 | 売却活動の継続・成約、取得費加算の特例を適用(申告期限から3年以内に売却)、譲渡所得税の確定申告 |

特に重要なのは、売却を前提とする場合は早めに不動産会社に相談を始めることです。売却には想定以上に時間がかかることがあり、「取得費加算の特例」の期限ギリギリになって焦ることのないよう、余裕を持ったスケジュールを組むことが大切です。

5. 【法改正】相続登記の義務化で知っておくべき期限とリスク

5-1. 2024年4月から義務化:いつまでに登記すべきか

2024年4月1日から、相続登記が義務化されました。これまで相続登記は任意でしたが、法改正により「相続の開始を知った日から3年以内」に登記を行うことが義務付けられています。

この義務化は、2024年4月1日以降に発生した相続だけでなく、それ以前の相続にも適用されます。つまり、すでに相続が発生しているにもかかわらず登記をしていない不動産がある場合、2027年3月31日までに登記を完了する必要があります。

正当な理由なく期限内に登記をしなかった場合、10万円以下の過料が科される可能性があります。

5-2. 【放置厳禁】登記しない場合のリスク(過料・売却不可・権利関係の複雑化)

相続登記を放置すると、過料以外にもさまざまなリスクがあります。

相続登記を放置するリスク

- 売却ができない:登記上の名義が被相続人のままでは、不動産を売却することができません。売却を決めてから登記を始めると、時間がかかり、売り時を逃すこともあります

- 担保設定ができない:不動産を担保に融資を受けたい場合も、登記が完了していなければ手続きができません

- 権利関係の複雑化:登記をしないまま時間が経過すると、相続人がさらに亡くなり、権利関係が複雑になります。「相続人が数十人」というケースも珍しくありません

- 必要書類の入手困難:時間が経つほど、戸籍謄本や住民票の取得が困難になる場合があります

手残りを最大化するためにも、相続登記は早めに完了させることをおすすめします。

プロが押さえるチェックポイント

2024年4月の相続登記義務化により、登記を放置することのリスクが高まりました。特に注意が必要なのは、過去に相続が発生したまま登記していない不動産がある場合です。2027年3月31日までに登記を完了しなければ過料の対象となります。心当たりがある方は、早めに専門家に相談することをお勧めします。

5-3. 登記手続きの流れと必要書類

相続登記の基本的な流れは以下のとおりです。

- 相続人の確定(戸籍謄本の収集)

- 遺産分割協議書の作成(遺言書がない場合)

- 必要書類の準備

- 法務局への登記申請

- 登記完了

主な必要書類は以下のとおりです。

| 書類 | 取得先 |

|---|---|

| 被相続人の出生から死亡までの戸籍謄本 | 市区町村役場 |

| 相続人全員の戸籍謄本 | 市区町村役場 |

| 相続人全員の住民票 | 市区町村役場 |

| 遺産分割協議書(相続人全員の実印押印) | 作成 |

| 印鑑証明書 | 市区町村役場 |

| 固定資産評価証明書 | 市区町村役場 |

登記手続きは司法書士に依頼するのが一般的です。当事務所でも、提携司法書士と連携して登記手続きをサポートしておりますので、お気軽にご相談ください。

6. なぜ「不動産に強い相続専門税理士」に依頼すべきなのか

6-1. 相続税と譲渡所得税を「トータルで最適化」できる唯一の専門家

不動産相続に関わる専門家は複数いますが、それぞれ役割が異なります。

| 専門家 | 専門分野 | 税金の最適化 |

|---|---|---|

| 不動産会社 | 売却のサポート | 範囲外 |

| 司法書士 | 登記手続き | 計算・提案不可 |

| 弁護士 | 紛争解決・遺産分割協議の調整 | 範囲外 |

| 税理士 | 相続税申告・税務全般 | トータル最適化が可能 |

税理士は相続税の申告だけでなく、売却時の譲渡所得税まで含めた「税金のトータル最適化」ができる唯一の専門家です。

たとえば、「小規模宅地等の特例を使って相続税を下げるべきか、それとも早期売却して取得費加算の特例を活用すべきか」という判断は、相続税と譲渡所得税の両方を計算・比較しなければできません。このような複合的な判断ができるのは、税理士だけなのです。

6-2. 評価額の適正化から売却の出口戦略までワンストップ対応

当事務所は「不動産に強い相続専門税理士事務所」として、以下のサービスをワンストップで提供しています。

- 不動産評価の適正化:土地の形状や利用状況を丁寧に調査し、適用可能なすべての補正項目を適用します

- 小規模宅地等の特例の最大活用:複雑な要件を確認し、最も有利な特例適用をご提案します

- 遺産分割のシミュレーション:分割方法ごとの税負担を試算し、最適な分割案をご提示します

- 売却戦略の立案:相続税と譲渡所得税のトータルで手残りを最大化する売却プランを策定します

- 提携専門家との連携:登記は司法書士、売却は不動産会社と連携し、お客様の手間を最小化します

「どこに相談すればよいかわからない」という方も、まずは当事務所にご連絡ください。ワンストップで対応いたします。

6-3. 【ご案内】当事務所が選ばれる理由

当事務所が多くのお客様に選ばれている理由は以下のとおりです。

相続専門

相続税申告を専門に扱い、豊富な実績があります

不動産評価に強い

現地調査を重視し、評価額の適正化に注力しています

明朗会計

初回面談で料金の見積もりを提示し、追加費用は発生しません

ご相談は、お電話またはWebフォームから承っております。相続が発生した方も、これから対策を考えたい方も、お気軽にお問い合わせください。

7. よくある質問

不動産相続について、お客様からよくいただくご質問をまとめました。

「手残り」とは、相続財産の価値から相続税・譲渡所得税・諸費用を差し引いた後に、実際に手元に残る金額のことです。相続税だけでなく、売却時の税金や登記費用なども含めた「トータルの手取り額」を最大化することが、不動産相続では重要です。

はい、本当です。現金は額面どおりに評価されますが、不動産は「路線価」や「固定資産税評価額」で評価されるため、一般的に時価の70〜80%程度の評価額となります。さらに賃貸物件であれば「貸家建付地」としてさらに評価が下がります。

小規模宅地等の特例を適用すると、自宅の土地(特定居住用宅地等)の場合、330㎡まで評価額が最大80%減額されます。たとえば評価額5,000万円の土地が1,000万円として計算されるため、相続税が大幅に軽減されます。ただし、適用には細かい要件がありますので、専門家への確認をおすすめします。

はい、共有名義は将来のトラブルの原因となるため、できる限り避けるべきです。共有者全員の同意がなければ売却できず、相続が繰り返されると権利関係がさらに複雑化します。現物分割・代償分割・換価分割など、共有を避ける方法を検討されることをおすすめします。

相続税の申告期限の翌日から3年以内に売却することが条件です。この期限を1日でも過ぎると特例は一切適用できなくなります。不動産の売却には時間がかかることも多いため、売却を検討している場合は早めに準備を始めることが重要です。

2024年4月から相続登記が義務化され、相続の開始を知った日から3年以内に登記を行う必要があります。正当な理由なく登記をしなかった場合、10万円以下の過料が科される可能性があります。また、登記をしないと不動産の売却や担保設定ができません。

売却益(譲渡所得)に対して譲渡所得税がかかります。税率は所有期間5年超の場合約20.315%、5年以下の場合約39.63%です。相続の場合は被相続人の取得日を引き継ぐため、多くのケースで長期譲渡所得(税率約20%)が適用されます。

不動産の評価は、税理士の経験や知識によって数百万円の差が出ることがあります。また、相続税だけでなく売却時の譲渡所得税まで含めた「税金のトータル最適化」ができるのは、不動産に精通した税理士ならではのメリットです。

まとめ:不動産相続で「手残り」を最大化するために今すぐできること

ここまで不動産相続で「手残り」を最大化するためのポイントを解説してきました。

最後に、本記事の内容を踏まえたチェックリストをまとめました。

【チェックリスト】手残り最大化のための3ステップ

ステップ1:評価額を確認する

- □ 路線価図で土地の評価額を概算する

- □ 土地の形状や利用状況から、適用できる補正項目を確認する

- □ 小規模宅地等の特例が使えるか、要件をチェックする

ステップ2:分割方法を決める

- □ 現物分割・代償分割・換価分割のどれが最適か検討する

- □ 共有名義は絶対に避ける

- □ 遺産分割協議書を作成し、相続登記を行う

ステップ3:売却戦略を立てる

- □ 被相続人の購入時の契約書・領収書を探す(取得費の証明)

- □ 取得費加算の特例・空き家の3,000万円控除の適用可否を確認する

- □ 期限(相続税申告から3年以内)を意識して売却スケジュールを組む

不動産相続は、評価額の計算から分割方法の選択、売却のタイミングまで、専門的な判断が求められる場面が数多くあります。

「自分のケースはどうすればよいのか」と迷われたら、ぜひ当事務所にご相談ください。

相続専門の税理士が、お客様の状況を丁寧にお聞きし、「手残り」を最大化するための最適な戦略をご提案いたします。

※本記事は2024年11月時点の法令に基づいて作成しています。税制は改正されることがありますので、実際の手続きの際は最新の情報をご確認ください。

※本記事は一般的な情報提供を目的としており、個別の税務アドバイスを行うものではありません。具体的なご相談は、税理士等の専門家にお問い合わせください。

082-218-5977

082-218-5977